Vous cherchez des moyens efficaces pour rembourser vos dettes et retrouver une situation financière saine ? L’effet boule de neige, ou snowball effect, pourrait bien être la solution que vous recherchez.

Cette méthode de remboursement de dettes a fait ses preuves et offre une approche organisée et motivante pour se libérer de ses obligations financières.

Dans cet article, nous explorerons en détail ce qu’est l’effet boule de neige et comment l’adopter pour rembourser vos dettes de manière stratégique.

L’effet boule de neige

L’effet boule de neige consiste à payer la plus petite dette avant et ensuite de s’attaquer aux plus grosses. Cette méthode est psychologiquement favorable pour voir la diminution rapidement. Cependant, en terme d’intérêts payés, ce n’est pas la plus efficace.

Honnêtement, c’es la méthode que j’ai préféré utiliser lorsque je faisais le remboursement de mes dettes. Mes finances et ma santé mentale a toujours été un combat et le fait de «tackle» une dette, c’est comme rayer une tâche sur un notepad, satisfaisant.

Méthodes de remboursement de dettes

Se libérer du poids des dettes exige souvent de mettre en place une stratégie de remboursement efficace. Deux méthodes populaires offrent aux endettés des plans d’action pour regagner leur liberté financière : la méthode boule de neige et la méthode avalanche. Chaque méthode possède des avantages distincts et repose sur un principe différent pour réduire et éventuellement éliminer la dette.

Quelle méthode choisir ?

Les deux méthodes ont leur avantages comme leurs inconvénients. Cela dépend de ta situation financière et de tes objectifs. Dans tous les cas, le paiement minimum est requis. Il est hors de question que tu ne te concentre que sur une seule dette en négligeant les autres.

Méthode boule de neige

La méthode boule de neige a été popularisée par Dave Ramsey. Elle préconise de rembourser d’abord les dettes selon leur taille croissante, indépendamment de leur taux d’intérêt. On commence donc par la plus petite dette et, une fois celle-ci réglée, on utilise l’argent qui servait à ce remboursement pour s’attaquer à la dette suivante en taille, et ainsi de suite. L’idée est de créer un effet d’entraînement, où chaque dette payée augmente la somme disponible pour rembourser la prochaine, un peu à la manière d’une boule de neige qui grossit en dévalant une pente.

Exemple : Supposons que tu as trois dettes de carte de crédit et un prêt.

| Canadian Tire | Banque TD | Banque RBC | Prêt étudiant | |

|---|---|---|---|---|

| Solde restant | 450$ | 950$ | 3950$ | 6500$ |

| Taux d’intérêt (APR) | 19,99% | 24,99% | 24,99% | 4,50% |

| Paiement minimum | 20$ | 30$ | 125$ | 90$ |

Ma plus petite dette est celle de la carte de crédit Canadian Tire. À 20$ du paiement minimum, j’en ai pour quelques années. C’est pourquoi je vais concentrer tout mon argent libre après épargne dans le paiement de la dette. En faisant judicieusement mon budget, j’ai un 350$ de libre à utiliser pour rembourser mes dettes plus rapidement. En deux mois, cette carte de crédit est payée. Ensuite je m’attaque à TD, RBC et finalement le prêt étudiant.

L’objectif n’étant pas de sauver le plus d’intérêt possible, c’est de réduire le plus rapidement le nombre de dettes que tu as. C’est idéal pour ceux qui ont la motivation basse et que les projets à long termes ne fonctionnent pas. C’est un bon pas vers l’avant pour rembourser toutes vos dettes.

Avantages :

- Sentiment de victoire rapide en éliminant de petites dettes.

- Réduction progressive du nombre de créanciers.

- Motivation et confiance accrues grâce à des accomplissements visibles.

Inconvénients :

- Potentiellement plus coûteux à long terme, car les dettes avec des taux d’intérêt élevés ne sont pas nécessairement prioritaires.

Méthode avalanche

La méthode avalanche, quant à elle, se concentre sur les économies d’intérêts. Elle consiste à rembourser en priorité les dettes qui ont le taux d’intérêt le plus élevé. En réglant d’abord ces dettes coûteuses, on réduit les intérêts payés sur l’ensemble de la durée du remboursement. L’argent économisé sur les intérêts est alors réinvesti dans le remboursement des dettes suivantes, créant un effet cumulatif similaire à une avalanche.

Avantages :

- Économies d’intérêts substantielles, permettant de rembourser les dettes plus rapidement.

- Remboursement stratégique basé sur des considérations financières logiques.

Inconvénients :

- Peut prendre plus de temps pour ressentir une progression tangible.

- Moins gratifiant dans les premiers stades pour les emprunteurs ayant besoin d’encouragements réguliers.

Comparaison des deux méthodes

Bien que les deux approches visent l’allégement et le remboursement des dettes, elles diffèrent dans la manière d’atteindre cet objectif. La méthode boule de neige peut s’avérer psychologiquement plus satisfaisante à court terme, car elle permet des victoires rapides qui peuvent booster la motivation. La méthode avalanche, en comparaison, est généralement plus avantageuse économiquement à long terme en raison des économies réalisées sur les intérêts.

| Méthode | Avantage principal | Focus | Coût des intérêts | Impact psychologique |

|---|---|---|---|---|

| Boule de neige | Satisfaction rapide | Taille de la dette | Potentiellement plus élevé | Positif dès le début |

| Avalanche | Économie d’intérêts | Taux d’intérêt | Réduit | Moins immédiat |

Le choix entre la méthode boule de neige et la méthode avalanche dépendra donc des priorités personnelles de chacun : l’importance d’un soutien psychologique immédiat peut inciter à choisir la boule de neige, tandis qu’une approche centrée sur l’optimisation financière s’harmonisera davantage avec la méthode avalanche.

Dans tous les cas, un engagement ferme envers les paiements minimums sur toutes les dettes est essentiel, pour préserver la cote de crédit et garantir des progrès constants. Finalement, quelle que soit la méthode choisie, l’accent devrait être mis sur la conclusion d’un plan de remboursement personnalisé qui assure une route durable vers la santé financière et la liberté.

Maximiser les paiements pour rembourser les dettes plus rapidement

Pour accélérer le remboursement de ses dettes, il est essentiel de maximiser les paiements plutôt que de se contenter des minimums requis. Affecter une nouvelle source de revenu, tel qu’un emploi à temps partiel ou une activité complémentaire, à vos efforts de remboursement peut faire une différence significative. Reprioriser certaines dépenses pour dégager un surplus budgétaire permet également de renforcer vos paiements mensuels. Tandis que la méthode boule de neige cible le solde le plus faible à éliminer rapidement, payer plus que le minimum sur vos dettes est une stratégie de remboursement qui peut réduire considérablement la durée et le coût total de vos dettes.

Trouver des sources de revenu supplémentaire

Pour booster vos paiements de dettes, envisagez d’augmenter vos revenus. Demander une promotion ou faire des heures supplémentaires peut contribuer notablement à votre capacité de remboursement. Explorer le monde de l’économie de partage ou lancer une activité complémentaire peut s’avérer profitable. De petites actions comme vendre des objets non utilisés ou faire du covoiturage peuvent aussi apporter des revenus additionnels. Avec détermination, ces nouvelles rentrées d’argent serviront à réduire plus vite vos dettes pour atteindre plus rapidement une situation financière saine et stable.

Réduire les dépenses non essentielles

L’analyse de vos dépenses non essentielles est une autre voie pour libérer des capitaux pour le remboursement de vos dettes. Pensez à réduire les coûts liés à l’alimentation en cuisinant à la maison et en limitant les sorties au restaurant. Réexaminez vos abonnements mensuels et éliminez ceux qui sont superflus. Optez pour des loisirs moins onéreux et encouragez les rencontres entre amis à la maison au lieu d’aller au cinéma ou dans des bars. Chaque euro épargné en coupant les dépenses superflues peut être redirigé vers vos remboursements pour une réduction accélérée de vos dettes.

L’importance de payer plus que le paiement minimum

Le paiement minimum peut sembler attrayant à court terme, mais il prolonge la durée de vos dettes et augmente le coût total des intérêts. En dépassant le paiement minimum, vous amortissez plus rapidement le principal et réduisez les intérêts. Pour les adeptes de la méthode boule de neige, finir rapidement avec les petites dettes libère des ressources pour les paiements des dettes suivantes. Même si cela demande un effort financier initial, surmonter la tentation de n’effectuer que le minimum est un pas décisif vers la liberté financière et une meilleure santé économique à long terme.

Consolider les dettes à taux d’intérêt élevé

La consolidation des dettes est souvent considérée comme l’une des meilleures solutions pour surmonter un endettement coûteux. Elle consiste à regrouper plusieurs dettes, souvent assorties de taux d’intérêt élevés, en un seul prêt avec un taux plus avantageux. Les dettes de carte de crédit, notoirement connues pour leurs intérêts élevés, peuvent être transformées grâce à un prêt personnel ou même un prêt hypothécaire offrant des conditions plus favorables.

Cette stratégie permet non seulement de simplifier la gestion de vos finances personnelles, en ayant un seul paiement à effectuer, mais également de réduire potentiellement le montant total des intérêts payés sur la durée du prêt. Le passage à un taux inférieur signifie que chaque paiement rembourse une plus grande part du capital, permettant ainsi de rembourser la dette plus rapidement.

Explorer des options de consolidation de dettes pour réduire les taux d’intérêt

La première étape consiste à examiner les différentes options de consolidation de dettes disponibles. Un prêt personnel peut servir à consolider vos dettes de carte de crédit, et un prêt hypothécaire peut offrir un taux encore plus bas grâce à la garantie apportée par votre propriété. Il est cependant crucial de comparer les offres de diverses institutions financières pour dénicher l’accord le plus avantageux.

Voici un tableau comparatif simplifié des options de consolidation de dettes :

| Type de prêt | Avantages | Inconvénients |

|---|---|---|

| Prêt personnel | Taux fixe; Délai de remboursement défini | Peut exiger une bonne cote de crédit |

| Prêt hypothécaire | Taux plus bas; Impôts déductibles | Met votre maison en garantie |

| Transfert de solde de carte | Taux promotionnel faible ou nul | Les taux peuvent augmenter après la promotion |

Conseils pour négocier de meilleurs taux d’intérêt avec les créanciers

Pour ceux dont la situation financière ne permet pas une consolidation ou qui souhaitent garder des comptes distincts, la négociation des taux d’intérêt actuels de vos dettes peut être une alternative. Voici quelques conseils utiles :

- Maintenir une bonne cote de crédit : Montrez-vous sous votre meilleur jour financier en continuant de faire des paiements ponctuels.

- Négocier de manière informée : Connaissez les taux actuels du marché pour aborder votre banque avec des arguments solides.

- Expliquer votre situation : Si vous éprouvez des difficultés à rembourser votre dette, soyez honnête. Les créanciers préfèrent souvent un arrangement à un non-paiement.

- Réviser les offres actuelles : Certaines banques offrent des taux d’intérêt promotionnels pour les transferts de solde.

- Rester persévérant : Si la première tentative échoue, ne renoncez pas. Vous pouvez rencontrer un responsable plus compréhensif ou mieux disposé à un accord lors de votre prochaine tentative.

En négociant efficacement vos taux d’intérêt, vous prendrez une mesure proactive pour rembourser vos dettes avec une approche stratégique. Cela peut mener au même résultat que la consolidation de dettes : une diminution des taux d’intérêt, des paiements mensuels plus gérables, et une route moins entravée vers la liberté financière.

Adopter de bonnes habitudes financières

Pour naviguer vers une santé financière robuste et rembourser efficacement ses dettes, s’appuyer sur de bonnes habitudes financières est indispensable. Cela commence par une gestion de budget qui prône une dépense inférieure à ses revenus. Cette pratique essentielle permet non seulement de réduire les dettes existantes mais aussi de constituer une épargne.

Chaque année, il est conseillé de faire un budget et de le réviser régulièrement, afin de s’assurer qu’il reflète toujours la réalité de votre situation financière. Les ajustements en cours d’année sont souvent nécessaires pour répondre aux changements inattendus et s’aligner avec vos objectifs financiers.

Une autre composante vitale des bonnes habitudes financières est la maîtrise des achats impulsifs. Interrogez-vous sur la nécessité réelle de l’acquisition, même si l’article est proposé à un tarif promotionnel. Résister à l’envie d’achat immédiat peut empêcher la formation de dettes non planifiées et préserver votre stratégie de remboursement.

Adopter ces habitudes, c’est s’accorder le contrôle sur ses finances personnelles et éviter le piège d’un endettement accru.

Suivre les conseils de spécialistes en finances personnelles

Pour naviguer avec sagesse dans le monde des finances, il peut être avantageux de suivre les directives de spécialistes en finances personnelles. Des plateformes comme Moneylo.fr poussent à démocratiser la connaissance financière bien qu’elles n’offrent pas de conseils personnalisés. Les experts encouragent à consulter des conseillers financiers certifiés qui peuvent offrir une orientation spécifique à votre cas.

Il est vital de se rappeler que tout investissement comporte des risques et que prendre des décisions éclairées est capital. Les informations recueillies doivent être évaluées avec discernement avant leur application à votre situation personnelle.

Éviter l’accumulation de nouvelles dettes

Pour éviter de s’enfoncer davantage dans les dettes, la consolidation de dettes peut être un levier efficace. Elle centralise les obligations financières et peut réduire le taux d’intérêt global, évitant ainsi l’accumulation de nouvelles charges. Réviser sa stratégie de dépenses pour élaguer les superfluités, notamment dans des domaines comme l’épicerie, est également crucial.

Lorsqu’il s’agit de mise en place d’une stratégie de remboursement, prioriser les dettes avec les montants les plus faibles peut encourager un effet psychologique positif et éviter de contracter de nouveaux prêts. Un audit complet de vos dettes, y compris les taux d’intérêt, constitue une étape fondamentale.

Néanmoins, il est important de rester indulgent envers soi-même et de respecter un équilibre entre la rigueur du plan de remboursement et le bien-être personnel afin de ne pas se trouver dans une position où l’accumulation de nouvelles dettes deviendrait inévitable.

Améliorer sa cote de crédit

Rembourser les dettes avec diligence est bénéfique pour votre cote de crédit, car cela démontre que vous gérez vos obligations financières avec responsabilité. Des méthodes comme la boule de neige ou l’avalanche, qui suggèrent de rembourser les dettes en priorisant soit les petites dettes soit celles à taux d’intérêt élevés, peuvent avoir un impact favorable sur votre score de crédit.

En outre, l’augmentation de votre capacité de remboursement en réduisant les dépenses superflues vous permettra de solder vos dettes plus rapidement, ce qui peut également se traduire par une amélioration de votre cote de crédit. À long terme, établir des antécédents de crédit solides et responsables renforcera votre positionnement financier et votre cote de crédit en bénéficiera grandement.

Gérer les cartes de crédit vides

Une fois libre de dette sur tes cartes ou tes marges, qu’est-ce que tu vas faire. Les remplir pour te récompenser ou bien ne plus jamais les utiliser ou être responsable? Le choix t’appartient entièrement. Je n’ai pas mon mot à dire, car je n’ai pas terminé de payer les miennes. C’est juste un petit trucs que j’ai lu dans le super livre de Dave Ramsays sur l’argent et les dettes.

NE JAMAIS FERMER UNE CARTE DE CRÉDIT

La fermeture d’une carte de crédit peut avoir un impact négatif sur votre cote de crédit. Une partie de votre cote de crédit est basée sur la durée de vos comptes ouverts, donc en fermant une carte de crédit, vous réduisez cette durée moyenne et cela peut affecter négativement votre cote de crédit. Cependant, faites le si la raison est valable.

Ce que je fais, c’est de n’utiliser qu’un véhicule de crédit et de le payer chaque fois. Tu veux certainement pas recréer les erreurs du passés qui ton mises dans cet état. Avoir des dettes ce n’est pas intéressant. D’ailleurs, utilise ta carte qui donne le plus de retour, par exemple des points. Si tu as des cartes de crédit ayant des taux annuels exorbitants, appelle ta banque maintenant et annule ton abonnement. C’est de l’arnaque.

Investir l’argent de tes paiements

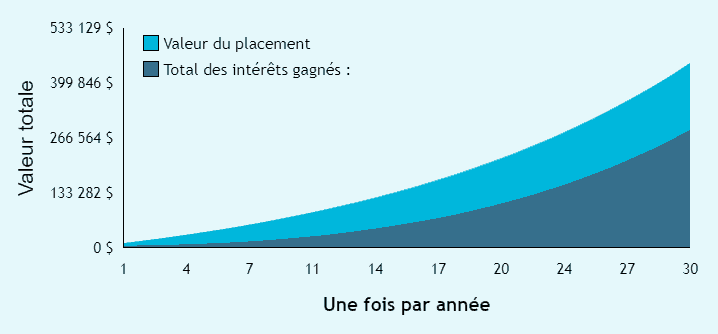

Plus haut j’ai mentionné qu’il serait judicieux de commencer à investir dès que possible. Voici un exemple que j’ai fait sur la calculatrice financière de Gérez mieux votre argent. Avec un placement initial de 1 000$; des versements réguliers de 450$ une fois par mois; un taux d’intérêt de 6% (sans compter l’inflation et des intérêts comptabilisé une fois par année sur 30 ans, voici ce que cela donne: